Frankowicze bardziej czekają na orzeczenie Trybunału Sprawiedliwości Unii Europejskiej niż na działania posłów i ustawę frankową - uważa Izabela Dąbrowska-Antoniak z Biura Rzecznika Finansowego. Jej zdaniem przekształcenie kredytów walutowych na złotowe z oprocentowaniem opartym o stopę LIBOR to ma być "w pewnym sensie kara" za zastosowanie niedozwolonych postanowień umownych.

Sąd Najwyższy w orzeczeniu wydanym 4 kwietnia stanął po stronie kredytobiorców. Sędziowie stwierdzili, że po usunięciu z umowy kredytowej uznanej za sprzeczną z prawem klauzuli indeksacyjnej, zapis w umowie przestaje obowiązywać, kredyt jest w złotych, a rata będzie obliczana w oparciu o marżę banku oraz stawkę LIBOR CHF.

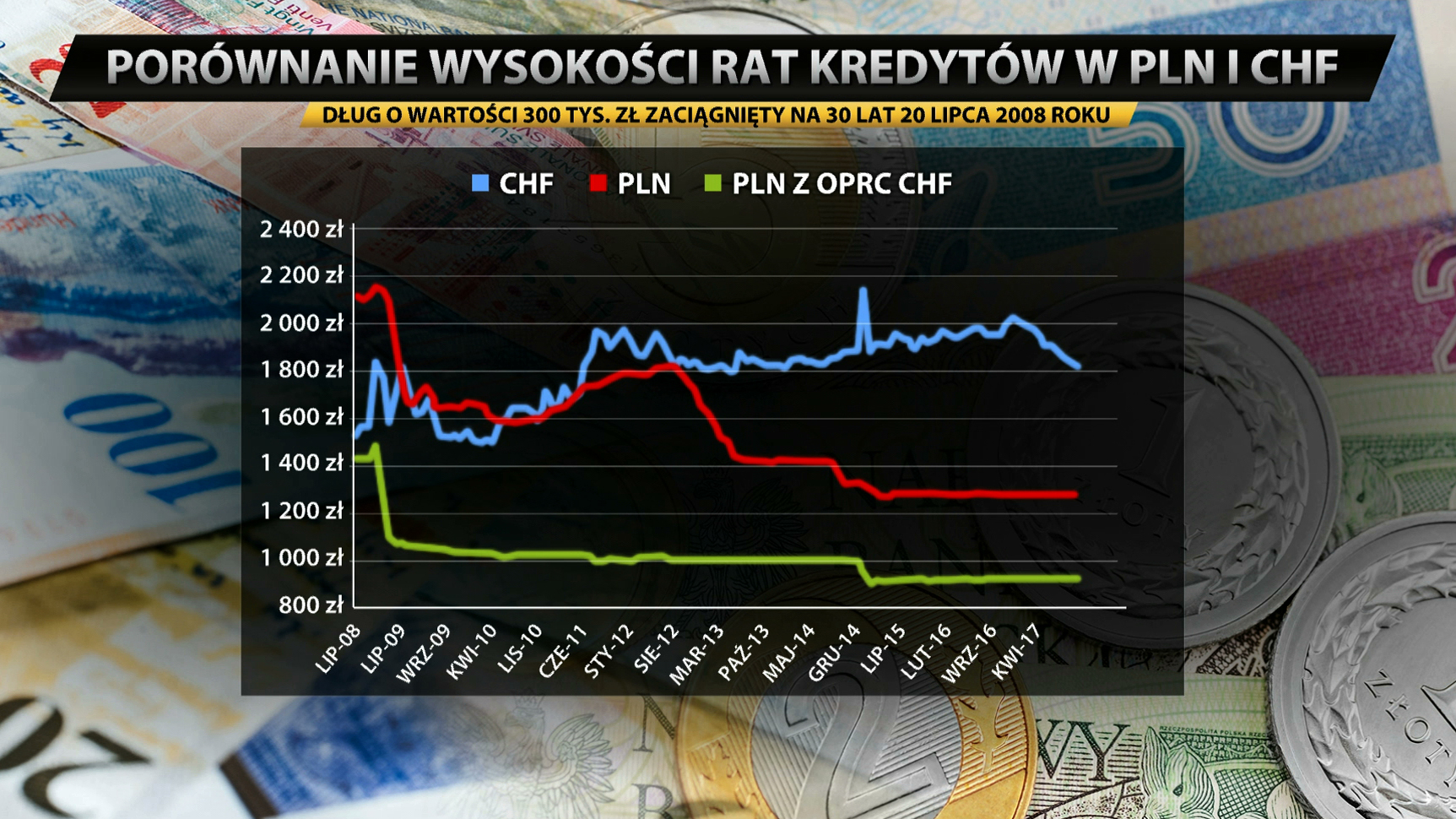

W dużym skrócie: SN zamienił kredyt walutowy na kredyt w złotych, przy czym zostawił dotychczasowe oprocentowanie. Takie sytuacje mogą pojawiać się częściej po spodziewanym w najbliższym czasie wyroku Trybunału Sprawiedliwości Unii Europejskiej.

O tym, co czeka frankowiczów w najbliższym czasie, jakie konsekwencje poniosą banki i oraz jakie wnioski mogą wyciągnąć sędziowie, rozmawiamy z Izabelą Dąbrowską-Antoniak z Biura Rzecznika Finansowego.

Krzysztof Krzykowski: Czy należy chronić banki przed negatywnymi skutkami potencjalnego orzeczenia TSUE oraz orzeczenia Sądu Najwyższego?

Izabela Dąbrowska-Antoniak, Dyrektor Wydziału Klienta Rynku Bankowo-Kapitałowego w Biurze Rzecznika Finansowego: Po to powstała dyrektywa 93/13 EWG dotycząca nieuczciwych warunków umownych, by państwa wypracowały takie mechanizmy, które będą zabezpieczać konsumentów i przywracać równowagę kontraktową, ale nie tylko. Celem tych mechanizmów ma być również skutek prewencyjny, by wyeliminowanie niedozwolonej klauzuli miało walor odstraszający na przyszłość. Ten cel realizuje zasada usuwania niedozwolonych postanowień z umowy z konsumentem - z pełnymi tego konsekwencjami.

Bardzo ważne w podejściu ochronnym do konsumenta i rozumieniu istoty niedozwolonych postanowień umownych jest to, że "wygumkowanie" postanowienia umowy, które jest niedozwolone, ma być w pewnym sensie sankcją dla przedsiębiorcy. Nie mamy oceniać, czy przedsiębiorca, również bank, może w takim przypadku stracić. Bo jeżeli traci, to tylko dlatego, że stosował niedozwolone postanowienie umowne i tak na to trzeba patrzeć. Zasady te są jednakowe dla wszystkich przedsiębiorców.

Banki na 60 miliardów złotych oszacowały koszt przekształcenia kredytów frankowych w złotówkowe...

W przypadku kredytów, także kredytów "frankowych", jeżeli bank stosuje niedozwolone postanowienia umowne, to musi liczyć się z tym, że te postanowienia będą zakwestionowane i trzeba będzie wykonywać umowę na podstawie pozostałych jej warunków, w tym na podstawie zapisów dotyczących oprocentowania, które może być ujemne (przypadek LIBOR-u - red.). Tak systemowo należy podchodzić do problemu niedozwolonych postanowień umownych. To ma być w pewnym sensie kara dla przedsiębiorcy za takie działania.

Jaki wpływ będą miały wyżej wymienione orzeczenia?

Mam nadzieję, że takie jednoznaczne wytyczne wpłyną przede wszystkim na ujednolicenie orzecznictwa w tej kwestii. Zapadają bardzo różne rozstrzygnięcia w kwestiach kredytów indeksowanych czy denominowanych, w różny sposób sędziowie podchodzą do stosowania dyrektywy 93/13 dotyczącej klauzul niedozwolonych.

Mam nadzieję, że konkluzje płynące na przykład z kwietniowego orzeczenia Sądu Najwyższego, z uchwały Sądu Najwyższego (III CZP 29/1 z 20 czerwca 2018 roku - red.) wydanej na wniosek Rzecznika Finansowego oraz z orzeczenia TSUE rozstrzygną wątpliwości, które powstały w sprawach będących w tej chwili w toku oraz tych na przyszłość. Będą podpowiedzą dla sędziów orzekających w tych sprawach i samych klientów, którzy decydują się na sądową batalię.

Czy opinia rzecznika generalnego TSUE coś zmieniła?

Analizując wydane już orzeczenia sądów dotyczące klauzul w umowach kredytów indeksowanych czy denominowanych, można spotkać się z rozważaniami, czy sąd może zastąpić niedozwolone postanowienie jakimś innym zapisem, także o charakterze ogólnym - na przykład zasady współżycia społecznego, zwyczaje et cetera. Opinia rzecznika, która mam nadzieje zostanie powielona w orzeczeniu Trybunału Sprawiedliwości Unii Europejskiej, mówi o tym, że niedozwolona klauzula nie może być zastępowana w żaden sposób.

Wyjątkiem jest, gdy wykreślenie klauzul powodowałoby nieważność całej umowy, a istnieje jakiś przepis prawa w porządku prawnym krajowym, którym można by je zastąpić wprost. W Polsce w zasadzie nie mamy w systemie prawnym takich przepisów dla umów kredytowych. Treść niedozwolonych postanowień w umowach kredytów indeksowanych czy denominowanych w większości przypadków jest bardzo podobna i kwestionowanie tego nieuczciwego zapisu opiera się o podobne podstawy.

Nie mamy w Polsce przepisów prawa, które dałyby się w prosty sposób podstawić w umowę, by dalej ją realizować w oparciu o te przepisy. Nie dotyczy to jednak przepisów prawa o charakterze ogólnym i "słusznościowym". Rzecznik TSUE powiedział, że takiego zastępowania zrobić nie można.

Jak oceniać skutki zawarcia umowy - czy z perspektywy momentu wniesienia pozwu, czy jednak dnia zawarcia umowy?

Skutki stwierdzenia niedozwolonego postanowienia – korzystne lub niekorzystne dla konsumenta – zgodnie z wyrażoną przez Rzecznika TSUE opinią powinny być przez sąd rozważane na dzień rozstrzygania sprawy. Pamiętajmy jednak o tym, że nieuczciwy charakter postanowienia oceniamy zawsze na dzień zawarcia umowy. Nieważne, co się dzieje potem.

Zdarzały się takie sytuacje na rynku, że umowy były aneksowane kilkukrotnie albo powstała jakaś regulacja prawna – u nas to była ustawa antyspreadowa, która wprowadziła możliwość spłaty kredytów indeksowanych lub denominowanych bezpośrednio w walucie obcej. Sędziowie, sugerując się tą regulacją, stwierdzali, że skoro taka możliwość została otworzona dla konsumentów, to nie mamy podstaw do oceny niedozwolonego postanowienia umownego, bo klient ma możliwość spłaty kredytu bezpośrednio w walucie i nie ma problemu ze spreadem.

To przeczyło sensowi i intencji przepisów regulujących niedozwolone postanowienia umowne, w tym dyrektywie 93/13. Sędziowie pomijali w ten sposób ten etap, który był wcześniej przed aneksem, albo okres, gdy klient nie miał prawa i możliwości wpłacania rat w walucie obcej i nie rozważali istoty zaproponowania konsumentowi umowy z niedozwolonym postanowieniem umownym. Sąd zatem powinien oceniać klauzule z chwili zawarcia umowy.

Co to oznacza dla kredytobiorców?

Jeżeli zostanie wydany korzystny dla konsumenta wyrok, to uzyska on zwrot nadpłaconych środków, liczony od dnia zaciągnięcia kredytu, które zostały naliczone w oparciu o niedozwolone postanowienia umowne. I po drugie, będzie mógł spłacać na korzystniejszych warunkach umowę lub się z niej po prostu uwolnić. Bo to jest największy problem w przypadku tego typu kredytów. Klientom bardzo trudno jest się uwolnić od tych umów.

W tej chwili, jakby ktoś chciał spłacić taki kredyt, to często nawet wartość mieszkania nie byłaby w stanie pokryć różnicy salda kredytu, które bardzo wzrosło z powodu zmiany ceny waluty. I to pomimo wielu lat spłacania kredytu. Na problem indeksowania i denominowania walut trzeba spojrzeć przez pryzmat ruchomej wartości kredytu. W zależności od tego, jaka jest cena waluty, to saldo do spłaty kredytu się zmienia. I to jest tak naprawdę największy ból i problem, patrząc od strony klienta.

A co z argumentem banków, że kredyty w złotówkach ze stawką LIBOR nie są dostosowane do realiów ekonomicznych?

Na to pytanie właśnie odpowiadają omawiane orzeczenia i opinia Rzecznika TSUE. Konsument jest słabszą stroną sporu i ma narzucany z góry jakiś wzorzec umowy. Nie negocjuje go - dostaje gotową umowę. W niewielkim stopniu lub wcale nie może wpłynąć na zmianę zaproponowanych mu postanowień. Druga strona po prostu coś mu narzuca.

Ustawodawca unijny, a za nim nasz ustawodawca, podjął decyzję - chronimy stronę słabszą, chronimy konsumenta. Jeżeli uprawniony organ ocenia, że dane postanowienie jest niedozwolone, to wyrzucamy je z umowy. Jeżeli umowę da się wykonywać dalej, to ma być wykonywana. Innymi słowy nie oceniamy ekonomii przedsiębiorcy, tylko możliwość wykonywania dalej umowy po wyeliminowaniu z niej niedozwolonych postanowień.

Nawet ze stawką dla innej waluty?

W sytuacji kredytów "frankowych" kwestionowane są zapisy dotyczące przeliczania kwoty wypłaty kredytu lub spłacanych rat z waluty obcej na walutę polską, czyli odniesienie do sposobu ustalania wartości kredytu czy raty na podstawie ceny obcej waluty. Natomiast LIBOR jako wskaźnik, w oparciu o który następują zmiany oprocentowania wykorzystywany na przykład w "kredytach frankowych" używany jest w tych postanowieniach umowy, które dotyczą tylko samej zmiany oprocentowania kredytu. Chodzi o cykliczne aktualizowanie i zmianę co jakiś czas oprocentowania kredytu.

Przykładowo w umowie mamy zapis, że zmiana oprocentowania będzie następować jak w okresie trzech miesięcy wzrośnie lub spadnie określony wskaźnik LIBOR - odpowiednio wzrośnie lub spadnie oprocentowanie kredytu. I jak popatrzymy na to w taki sposób, że "wygumkujemy" z umowy postanowienia, które dotyczą samej kwestii przewalutowania, to zapisy umowy dotyczące zmiany oprocentowania zmiany oprocentowania tego nie dotyczą. Sąd jedynie musi ocenić, czy daną umowę da się nadal wykonywać, ale nie ze względu na pozostawienie LIBOR-u, a ze względu na usunięcie postanowień dotyczących przewalutowania.

Czy sędziowie mogą inaczej traktować kredyty indeksowane niż denominowane?

Kredyty denominowane lub indeksowane zasadniczo mają bardzo podobny kwestionowany mechanizm, który wiąże się ze zmianą waluty kredytu z polskiej na walutę obcą. Różni je moment, w którym do tego przewalutowania dochodzi oraz to, że w kredycie denominowanym ustalona w umowie kwota kredytu określona jest w walucie obcej, a nie w złotówkach. Można zatem powiedzieć, że z punktu widzenia konkluzji wynikających z orzeczenia TSUE lub orzeczenia Sądu Najwyższego nie ma to większego znaczenia.

Natomiast jaka będzie konsekwencja stwierdzenia niedozwolonego postanowienia umownego w umowie kredytu indeksowanego a w umowie kredytu denominowanego, powinien już w każdej indywidualnej sprawie decydować sąd. Bo choć zapisy w obu tych kredytach są podobne, to nie oznacza, że identyczne w każdej podpisanej umowie. Może zdarzyć się tak, że po usunięciu klauzul umowa nie będzie mogła być już wykonywana i zostanie unieważniona.

Ustawa frankowa jest jeszcze potrzebna?

Ustawodawca zdecydował się na poprawienie ustawy, która ma pomagać w spłacie kredytów osobom w trudnej sytuacji finansowej. Ta ustawa w dużej części dotyczy nie tylko osób z kredytami walutowymi lub indeksowanymi, ale i tych ze złotówkowymi. Fundusz Konwersji, który ostatecznie został usunięty (przez Sejm, ustawa trafi jeszcze do Senatu - red.), miał mobilizować banki, by starały się porozumieć z klientami w sprawie przewalutowania kredytów walutowych lub indeksowanych, denominowanych.

Czy wprowadzone zmiany będą działać i odniosą realny skutek?

Trudno stwierdzić. Sama widzę, że sytuacja niektórych osób z kredytami indeksowanymi lub denominowanymi jest na tyle trudna, że mogliby nie móc skorzystać z tej ustawy, bo mają na przykład kredyty wypowiedziane. Albo zaistniała jakaś inna sytuacja, która nie pozwala skorzystać z tej ustawy. Obiektywnie jednak ustawodawca decyduje się na wprowadzenie rozwiązań o charakterze pomocowym, łagodzi warunki udzielenia tego wsparcia, by większa liczba osób mogła z niego skorzystać. Należy takie próby ocenić pozytywnie.

Czyli łatwiej będzie uzyskać wsparcie?

Wydaje mi się, że taki był cel ustawodawcy. By zmniejszyć dość restrykcyjne wymogi złożenia wniosku o wsparcie. Złagodzenie tych wytycznych może spowodować, że tych wniosków wpłynie do Rady Funduszu Wsparcia więcej i uda się wykorzystać więcej z tej kwoty, która zgromadzona jest w Funduszu Wsparcia. Sądzę jednak, że osoby z kredytami denominowanymi lub indeksowanymi czekają bardziej na orzeczenie TSUE, które może się przyczynić do trwałej zmiany linii orzeczniczej w Polsce, a dla nich do wygranych postępowań sądowych.

Autor: Krzysztof Krzykowski / Źródło: tvn24bis.pl

Źródło zdjęcia głównego: Shutterstock